Capitalisation boursière vs valeur d'entreprise

Sonder la valeur d'une entreprise joue un rôle essentiel dans n'importe quel secteur de l'industrie financière. L'une des principales raisons est que cela aide les investisseurs non seulement à prendre de meilleures décisions d'investissement, mais aussi à leur fournir une vue d'ensemble pour les évaluations d'acquisition et à des fins de budgétisation. En outre, il permet aux investisseurs et aux analystes de prévoir et de prédire les bénéfices futurs d'une entreprise.

Ainsi, il devient encore plus important d'utiliser les bonnes mesures qui peuvent être utilisées pour mesurer la valeur d'une entreprise, étant donné les mesures financières largement répandues. Cependant, les paramètres les plus fréquemment utilisés sont la capitalisation boursière et la valeur d'entreprise.

Jetons un coup d'oeil.

- Qu'est-ce que la capitalisation boursière?

- Calcul de la capitalisation boursière

- Prix vs capitalisation boursière

- Top 12 des entreprises par capitalisation boursière

- Pourquoi la capitalisation boursière est-elle importante?

- Qu'est-ce que la valeur d'entreprise?

- Top 12 des entreprises à valeur d'entreprise

- Pourquoi la valeur d'entreprise est-elle importante?

- Pourquoi Enterprise Value fournit une valeur précise pour une entreprise?

- Capitalisation boursière vs valeur d'entreprise

- conclusion

Qu'est-ce que la capitalisation boursière?

La valeur marchande des actions d'une entreprise est également connue sous le nom de capitalisation boursière. Cette mesure financière évalue la valeur d'une entreprise basée uniquement sur le stock. Par conséquent, pour trouver la capitalisation boursière d'une entreprise, on peut multiplier le nombre d'actions en circulation par le cours actuel de l'action.

La formule de capitalisation boursière est la suivante;

Capitalisation boursière = actions en circulation x prix par action

Où:

- Action en circulation = le nombre total d'actions ordinaires émises par une société à l'exclusion des actions privilégiées.

- Prix par action = le prix actuel de l'action sur le marché coté individuel tel que NSE, BSE, NYSE et NASDAQ, etc.

Calcul de la capitalisation boursière

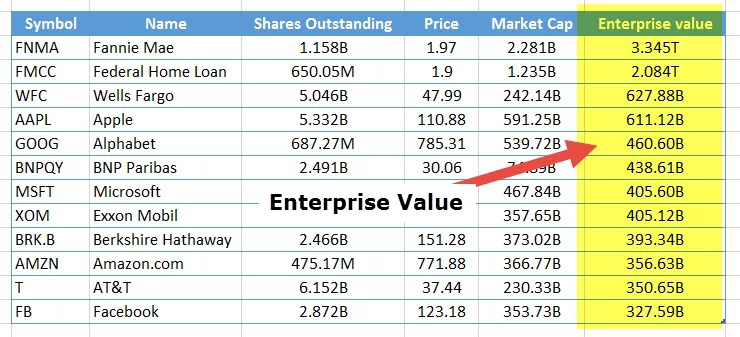

Veuillez consulter le tableau ci-dessous pour les calculs de capitalisation boursière.

source: ycharts

La capitalisation boursière correspond aux actions en circulation (1) x prix (2) = capitalisation boursière (3)

Apple a un total de 5,332 milliards d'actions en circulation, chaque action se négociant au prix actuel du marché de 110,88 $ (clôture du 9 novembre). Par conséquent, sa capitalisation boursière est de 591,25 milliards de dollars (5,332 * 110,88 dollars), sur la base des informations données ci-dessus.

La chose importante à noter ici est que la capitalisation boursière d'une entreprise ne cesse de changer avec la fluctuation du cours de l'action. Cela signifie que la capitalisation boursière de l'entreprise augmente et diminue avec la hausse et la baisse du cours de l'action.

Où trouver des informations sur la capitalisation boursière?

Pour déterminer la valeur d'une entreprise, les étudiants ou les investisseurs débutants peuvent trouver des informations détaillées concernant le cours actuel de l'action d'une entreprise, les actions en circulation, la valeur d'entreprise, etc. sur divers sites Web tels que Yahoo! Finance, Google Finance, Bloomberg et de nombreux autres sites Web. On peut rechercher l'entreprise en remplissant le nom de l'entreprise ou un ticker dans le moteur de recherche pour obtenir les informations.

Vous pouvez également envisager de rendre l'accès à Ycharts pour le même.

Prix vs capitalisation boursière

Les investisseurs ne doivent pas se laisser emporter par le prix par action car il s'agit de l'une des idées fausses courantes concernant un bon indicateur de la taille d'une entreprise.

Par exemple, si une société ABC a 7,78 milliards d'actions en circulation et que le prix actuel de son action est de 80 dollars par action, elle aura une capitalisation boursière de 622,4 milliards de dollars. Autrement dit, la capitalisation boursière de la société ABC est plus élevée de 29,7 milliards de dollars par rapport à la capitalisation boursière d'Apple de 592,7 milliards de dollars.

De plus, cette capitalisation boursière plus importante pour ABC était, malgré le cours actuel de son action, inférieure à celle d'Apple, comme indiqué ci-dessus. Ainsi, une société dont le cours de l'action est plus élevé ne signifie pas nécessairement que l'entreprise vaut plus que celle dont le cours de l'action est inférieur.

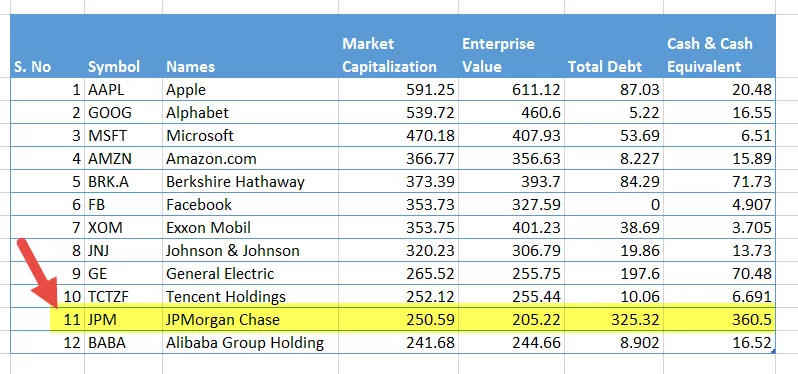

Top 12 des entreprises par capitalisation boursière

Voici la liste des 12 meilleures entreprises par capitalisation boursière. On note qu'Apple est en tête avec une capitalisation boursière de près de 590 milliards de dollars, là où Google est deuxième avec une capitalisation boursière de 539,7 milliards de dollars.

source: ycharts

Capitalisation boursière et justification de l'investissement

La société dont la capitalisation boursière est inférieure offre aux investisseurs de plus grandes opportunités de croissance à l'avenir, tandis que la société dont la capitalisation boursière est la plus élevée a le droit de supporter moins de risques concernant la volatilité des prix et d'avoir un taux de croissance durable avec un bon retour sur investissement. Le graphique ci-dessous montre la capitalisation boursière des plus grandes entreprises du monde.

Pourquoi la capitalisation boursière est-elle importante?

- Il aide les investisseurs et les analystes à examiner le coût d'achat de la totalité des actions d'une entreprise en cas de fusion ou d'acquisition.

- Cette mesure financière donne un coup de main aux facteurs déterminants de l'évaluation des actions.

- Il représente la vision du marché de la valeur des actions d'une entreprise.

- La capitalisation boursière permet aux investisseurs de faire un investissement potentiel dans une société en fonction de la taille de la capitalisation boursière, telle que les grandes capitalisations, les moyennes et les petites capitalisations.

- Il aide les investisseurs à identifier leurs pairs au sein du même secteur ou industrie. Lisez également des compositions comparables.

Ainsi, il ressort clairement des informations et des exemples ci-dessus que la capitalisation boursière est fonction à la fois du prix par action et des actions en circulation. Cependant, il ignore complètement la partie dette d'une entreprise qui joue un rôle tout aussi important dans l'évaluation globale de l'entreprise lors de l'achat par les nouveaux propriétaires. En tant que tel, la dernière partie de cet article mettra brièvement en évidence la valeur d'entreprise qui fournit une image claire de la valeur réelle d'une entreprise. Jetons un coup d'oeil.

Qu'est-ce que la valeur d'entreprise?

La valeur d'entreprise, d'autre part, est une approche plus complète et alternative pour mesurer la valeur totale d'une entreprise. Il prend en compte divers paramètres financiers tels que la capitalisation boursière, la dette, les intérêts minoritaires, les actions privilégiées et le total de la trésorerie et des équivalents de trésorerie pour arriver à la valeur totale d'une société. Bien que les intérêts minoritaires et les actions privilégiées soient la plupart du temps maintenus à zéro, ce n'est peut-être pas le cas pour certaines entreprises.

En termes simples, la valeur d'entreprise est le prix total d'achat d'une entreprise car elle calcule la valeur exacte d'une entreprise.

La formule pour calculer EV serait;

Valeur d'entreprise = valeur marchande des actions ordinaires ou capitalisation boursière + valeur marchande des actions privilégiées + dette totale (y compris la dette à long et à court terme) + intérêts minoritaires - total de la trésorerie et des équivalents de trésorerie.

Ou

Valeur d'entreprise = Capitalisation boursière + Dette + Actions minoritaires + Actions privilégiées - Total de la trésorerie et des équivalents de trésorerie

source: ycharts

Cependant, on considère qu'une entreprise avec plus de liquidités et moins de dette totale dans son bilan aura une valeur d'entreprise inférieure à sa capitalisation boursière. En revanche, une entreprise avec peu de liquidités et plus de dettes au bilan aura une valeur d'entreprise supérieure à sa capitalisation boursière.

Par exemple, jetez un œil à JPMorgan Chase. C'est en espèces, et l'équivalent en espèces est très élevé. Il en résulte que sa valeur d'entreprise est inférieure à la capitalisation boursière.

source: ycharts

Top 12 des entreprises à valeur d'entreprise

Vous trouverez ci-dessous une liste d'entreprises ayant les principales valeurs d'entreprise.

source: ycharts

Pourquoi la valeur d'entreprise est-elle importante?

- Une entreprise avec peu ou pas de dette reste une option d'achat intéressante pour les investisseurs en raison du risque plus faible qui y est attaché.

- Une entreprise avec une dette élevée et moins de liquidités comporte un risque plus élevé car la dette augmente les coûts et reste donc moins attrayante pour les investisseurs.

Par exemple , deux entreprises ayant la même capitalisation boursière peuvent fondamentalement fournir une valeur d'entreprise différente en raison d'un niveau d'endettement élevé et de soldes de trésorerie faibles pour l'une et d'un endettement faible et d'une trésorerie élevée pour l'autre. Ceci est indiqué dans le tableau ci-dessous.

| Capitalisation boursière | Dette | En espèces | Valeur d'entreprise | |

| Société A | 10 milliards de dollars | 5,0 milliards de dollars | 1,0 milliard de dollars | 14,0 milliards de dollars |

| Société B | 10 milliards de dollars | 2,0 milliards de dollars | 3,0 milliards de dollars | 9,0 milliards de dollars |

D'après l'exemple ci-dessus, il est clair que la société A reste plus risquée par rapport à la société B qu'en raison d'un endettement plus élevé, bien que leur capitalisation boursière soit identique. Par conséquent, l'acheteur sera plus susceptible d'acquérir la société B, qui n'a aucune dette.

Pourquoi Enterprise Value fournit une valeur précise pour une entreprise?

Creuser davantage dans la valeur d'entreprise révèle qu'il calcule la valeur des actifs qui permettent à l'entreprise de produire ses produits et services. On peut donc dire qu'elle englobe la valeur économique d'une entreprise du fait qu'elle prend en considération les fonds propres et la dette d'une entreprise. Un aspect clé qui inclut la dette totale et le total des capitaux propres est que ces mesures permettent à l'entreprise de calculer les ratios EV.

Regardez également la valeur de l'équité par rapport à la valeur d'entreprise.

Rapports EV

: Les ratios EV aident les investisseurs à fournir des informations et des comparaisons clés entre deux sociétés qui présentent de grandes différences dans la structure du capital et à prendre ainsi des décisions d'investissement judicieuses.

Il existe un certain nombre de ratios EV. Ils comprennent;

- EV / EBIT (bénéfice avant intérêts et impôts)

- EV / EBITDA (Bénéfice avant intérêts, impôts, dépréciation et amortissement)

- EV / CFO (Cash de l'opération)

- EV / FCF (flux de trésorerie disponible)

- EV / Ventes ou revenus

- EV / Actifs

Aux fins de cette discussion, nous discuterons du ratio EV / EBIT.

EV / EBIT

Le ratio EV / EBIT aide les investisseurs à découvrir le multiple d'entreprise qui reste une fonction critique dans la décision d'achat. Habituellement, le multiple d'entreprise inférieur est considéré comme une meilleure valeur d'une entreprise en comparant les deux entreprises différentes détenues pour les acquisitions.

En fait, les investisseurs peuvent obtenir le rendement des bénéfices en retournant le ratio qui permet aux investisseurs de connaître le rendement des bénéfices d'une entreprise. Le plus souvent, un rendement plus élevé indique une meilleure valeur pour une entreprise.

Comparons deux entreprises pour mieux comprendre ce ratio et son implication dans le processus de décision. Par exemple, la société ABC a une valeur d'entreprise de 5 milliards de dollars et son bénéfice avant intérêts et impôts est de 500 millions de dollars, tandis que la société XYZ a une valeur d'entreprise de 5 milliards de dollars et son bénéfice avant intérêts et impôts est de 650 millions de dollars.

Société ABC:

EV / EBIT = 5,0 milliards de dollars / 500 millions de dollars = 10 multiples (5000/500)

EBIT / EV = 500 millions de dollars / 5,0 milliards de dollars = rendement de 10% (500/5000)

Société XYZ:

EV / EBIT = 5,0 milliards de dollars / 650 millions de dollars = 7,7 multiple

EBIT / EV = 650 millions de dollars / 5,0 milliards = rendement de 13%

Justification de l'investissement pour EV / EBIT

La règle empirique dit que des rendements inférieurs en termes de revenus multiples et supérieurs reflètent une meilleure valeur pour votre argent. Ainsi, dans ce cas, si les investisseurs seront prêts à investir leur argent dans la société XYZ, car elle a un multiple d'entreprise inférieur et un rendement des bénéfices plus élevé.

De même, les investisseurs de valeur peuvent calculer l'autre ratio. La règle empirique s'applique à tous les ratios EV malgré de grandes différences dans les autres mesures financières telles que l'EBITDA, les flux de trésorerie d'exploitation, les flux de trésorerie disponibles, les ventes et les revenus et les actifs, tout en maintenant la structure du capital neutre.

Ainsi, une fois que les investisseurs ou les investisseurs de valeur peuvent découvrir la valeur de l'entreprise, ils peuvent être mieux placés pour prendre la décision de faire l'acquisition ou non. En tant que tel, EV peut être considéré comme des mesures financières critiques, calculant la valeur d'entreprise.

Capitalisation boursière vs valeur d'entreprise

| Capitalisation boursière vs. Valeur d'entreprise | ||

| Zone de comparaison | Capitalisation boursière | Valeur d'entreprise |

| Sens | Fait référence à la valeur marchande des actions en circulation | Désigne les coûts d'acquisition, y compris le montant à payer au titre de la dette et des capitaux propres |

| Formule | Nombre d'actions en circulation (x) le cours actuel de l'action | Capitalisation boursière + dette + intérêts minoritaires + actions privilégiées - total de la trésorerie et des équivalents de trésorerie |

| Préférence | Moins apprécié en raison de ses usages dans le calcul théorique plutôt que pratique pour déterminer la valeur d'une entreprise. | Plus préféré car il prend en compte un certain nombre de facteurs pour calculer la valeur réelle d'une entreprise. |

Vidéo sur la capitalisation boursière et la valeur d'entreprise

Conclusion

Ainsi, il ressort clairement des exemples ci-dessus que les deux mesures financières ont des approches différentes pour identifier la valeur marchande de l'entreprise donnée. La capitalisation boursière est un aspect qui aide les investisseurs à trouver des informations sur la taille, la valeur et la croissance de l'entreprise; la valeur d'entreprise permet aux investisseurs de mesurer la valeur marchande globale d'une entreprise à l'autre. Cependant, la valeur d'entreprise est préférée à la mesure de la capitalisation boursière, car elle détermine avec précision la valeur de l'entreprise et aide les analystes à prévoir la croissance future de l'entreprise en utilisant les ratios EV, comme indiqué dans cet article.

Messages utiles

- Formule de capitalisation boursière

- Calculer la valeur d'entreprise par rapport à l'EBIT

- Calcul EV / EBITDA

- Calcul de la valeur de l'équité